海风装机节奏加速,海缆行业有望迎来大年

预计2023年将成为风电装机大年,海风成长性尤为突出

2022年风电市场装机表现不佳,但招标量大幅提升76%。根据国家能源局数据,我国2022年全年风电新增装机37.63GW,同比下降21%,2022年风机的排产和交付节奏较慢。2022年上半年,疫情因素对风电整体施工以及供应链的稳定形成较大冲击,下半年则由于风机大型化节奏加速,核心材料环节如叶片、模具、铸件等出现了阶段性供应紧缺,使得全年风机的排产和交付不及预期。但从招标维度看,根据中国招投标公共服务平台数据,2022年风电招标规模达到95GW,同比大幅增长76%,我们认为高招标量预示着2023年有望成为风电装机的大年。

经历2021年抢装潮,2022年海风装机低于预期。根据国家发改委2019年发布的《关于完善风电上网电价政策的通知》,对2018年底前已核准的海上风电项目,如在2021年底前全部机组完成并网的,执行核准时的上网电价。业内形成抢装潮,透支需求。2022年受疫情影响,叠加原材料成本高企因素,国内海风装机低于市场预期。

2022年海风招标增量明显,预计2023年海风交付项目量增显著。虽然2022年国内海风装机量低于预期,但2022年海风项目招标增量显著。沿海省份作为海风项目主力,海风需求增量已表现出明显回升。其中,浙江、山东、福建、广东、辽宁、江苏及海南已完成25个平价海风项目招标,总规模达9.4GW。考虑到2022年全年的高招标量,预计2023年海风项目的交付将迎来高景气周期。

结合十四五新增并网规划,预计2024-2025年海风装机节奏加速。相比陆风,海风具有利用小时数高、发电稳定、可就近消纳、资源丰富、开发潜力大等显著优势,沿海各省纷纷支持海风发展。根据沿海省市海风项目对应的“十四五”新增并网规划,考虑到海风成本快速下降,部分项目可能提前实现平价上网,同时广东、山东、上海等省市已出台地补政策对海风给予装机补贴以加速行业发展,我们预计行业潜在需求和实际装机有望突破规划,预计2022-2025年新增海风项目并网量可达51.1GW,结合2022年市场低装机量行情与2023年交付量回暖趋势,2024-2025年海风装机节奏有望明显加速。

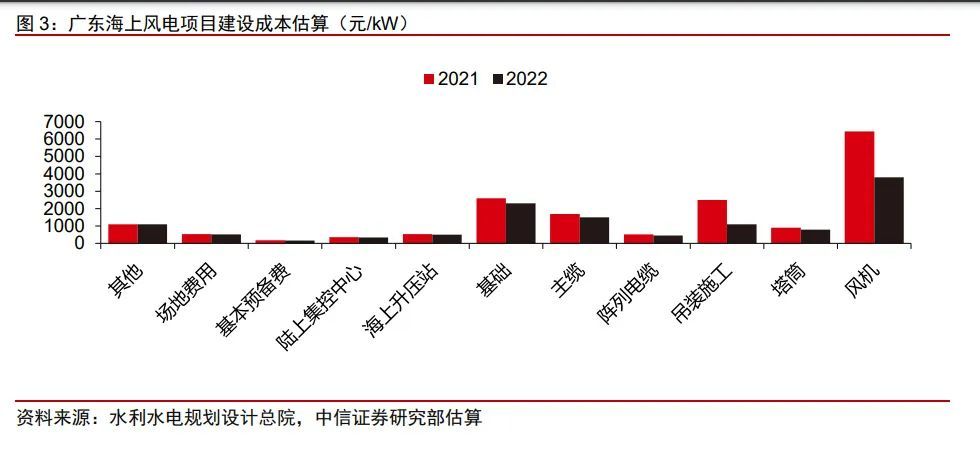

海风建设成本下降超30%,经济性显著提高。随着海风抢装潮退去,海风项目建设成本迎来大幅下降。以广东海上风电项目建设为例,根据我们估算,相较于2021年的抢装期,风机成本降幅约40%,吊装施工成本降幅近60%,桩基、塔筒、海缆、升压站等环节成本也有10%-20%降幅。目前国内北方、南方地区海上风电项目建设成本多降至1.1-1.4万元/kW之间。

沿海地区政策力度加强,海风项目逐步具备平价经济性。2021年底海上风电国家补贴退出后,部分省份也推出了省补等地方支持政策。由于海风的建设基本都在沿海,沿海省份本身也是用电大省,加之陆上风光资源相对缺乏,海风会是双碳核心抓手,地方也会提供相应财政支持手段。其中,广东、浙江、山东、上海四地已出台具体的地区补贴方案。

预计2023年我国风电新增装机有望达到80GW,其中海风有望达到10GW。我们预计2023-2025年我国风电装机规模有望分别达到80/88/100GW。1)海风:目前国内各沿海省份规划的海风项目总装机容量已超过40GW,全国2022年海风招标量为15.9GW,同比增长469%。我们预计2023年我国海风装机有望达到10GW,同比增长144%,到2025年有望达到20GW,成长性凸显。2)陆风:我们认为2022年受疫情和供应链问题影响的装机有望延期到2023年并网,预计2023年我国陆风风电装机规模为70GW,同比增长109%,到2025年有望达到80GW。

2022年海缆招标规模回暖,预计2023年Q2开启集中交付

2022年海缆招标加速重启,预计2023年二季度开始进入海缆交付高峰期。随着2022年海风招标增量回暖,对应2023年海缆企业中标规模增速加快,2023年海缆行业交付量有望高增。从年度维度看,2022年度高招标量对应2023年度交付量显著提升;从交付节奏看,尽管一季度可能整体项目建设节奏依然偏慢,但从二季度开始,我们认为行业将有望进入集中交付期,行业头部企业订单和产能饱满的情况有望再次集中体现。

“十四五”期间海风高招标量预示海缆交付高增,2024-2025年成长性依然值得期待。一般而言,海缆的招标在风机招标三个月内进行,并在一年半至两年时间内完成敷设。海风招标量变化趋势可作为判断海缆市场变化趋势的先行指标。根据“十四五”总体海风规划推算,2024-2025年海风装机将持续高速增长,对应海缆项目的招标以及交付均有望保持高成长。

抗通缩属性突出,预计海缆行业2025年空间460亿

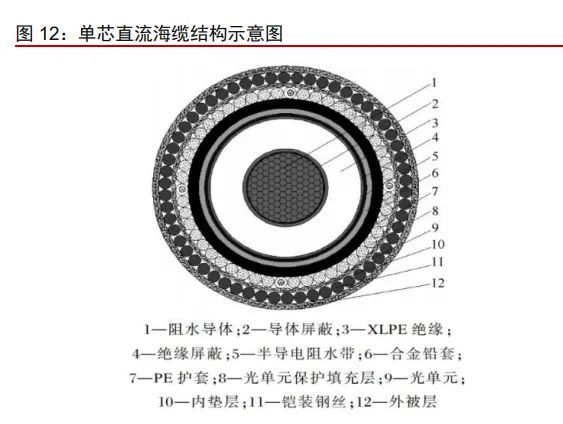

海缆可以分为阵列海缆和送出海缆,分别用于电力的风机间传输与升压站至岸上传输。海缆是用绝缘材料包裹的电缆或光缆,敷设在海底用于电信传输,相较于陆缆对阻水性能、机械性能具有更高的要求。海缆可分为阵列海缆及送出海缆,在典型海风项目中,海缆主要用于海上风机之间的电力传输、海上升压站与岸上升压站之间的电力传输两个环节,阵列海缆用于串联海上风机将电力传输至海上升压站,送出海缆将升压后的电能传输至岸上。

当前主流阵列海缆为中压电缆,送出海缆为高压、超高压电力电缆。阵列海缆与送出海缆在电流种类、电压等级以及海缆芯数维度存在差异。阵列海缆当前主流电压等级为35kV,属于中压电力电缆。送出海缆则以高压电缆为主,目前主流为220kV的交流高压海缆,随着风机和风场规模的扩大,电压等级存在提升的趋势。电压等级的高低也直接反映了产品制造技术水平的高低,电压等级越高,工艺装备和技术水平的要求也相对更高。

深远海化趋势明确,引领交流海缆产品电压等级提升

海上风电向深远海化发展带动项目离岸距离提升,风机大型化和风电场规模化加速。风电场离岸距离提升是提升发电小时数的核心原因。随着近海风场的开发利用较为充分,风电场资源逐渐紧张。远海由于具备风速更大、风力更加稳定等优点,海风项目的建设向深远海发展的趋势已经比较明确,这也带来项目离岸距离的不断增加。大型化是海风降低单瓦成本的主要途径,大型风机单位功率对应的耗材更少,并且由于大型化后机组数量减少,可显著降低安装及运维成本。

阵列海缆电压等级提升带来经济性提升,电压等级有望从35kV向66kV迭代升级。目前国内海上风电场阵列海缆普遍采用35kV交流阵列输送方案,在风场规模化与风机大型化趋势下,35kV海缆数目增加,工程费用及海上升压站的接线复杂度随之上升。等截面的66kV阵列海缆在同等工况下输送容量是35kV阵列海缆的1.8倍以上,海缆数目减少,项目的投资成本和运维成本皆降低,有望逐步代替传统的35kV阵列海缆。从阵列海缆单位价值量上看,66kV海缆的单位价值量更高。

风场规模化推动高电压等级送出海缆价值量上升,电压等级有望从220kV向500kV迭代升级。风电场规模化趋势下,共享输电工程有望降低造价成本。随着风机容量提升、三芯交流海缆技术在更高电压等级上的突破,送出电缆参数也相应从220kV提升至330/500kV,项目经济性提升,有望逐步代替传统的220kV送出海缆。类似于阵列海缆价值量的变化,送出海缆单位价值量也将大幅提高。

中长期看,柔性直流技术渗透率有望持续提升

深远海化是海上风电发展趋势,柔性直流技术将成为重要技术路径。柔性直流输电是新一代直流输电技术,其结构与高压直流输电类似,核心在于其中的换流器为电压源换流器,当前主流的交流海缆为三芯结构,柔性直流海缆为单芯结构。未来随着输电电压的提高,直流输电方式损耗将小于交流输电,在高压直流电下,单芯海缆具备敷设及检修难度小、制造长度可更长、电耗较小等优点,柔性直流海缆有望在深远海项目替代交流海缆。随着输电距离的延长,柔性直流技术经济性凸显。交流输电的投资成本为海缆+敷设+变电站+无功功率补偿,直流输电的投资成本为海缆+敷设+换流站。直流海缆为单芯,造价及敷设价格小,变电站加无功功率补偿单GW造价不超过5亿,换流站造价接近15亿元,这意味着直流海缆相较交流海缆,单GW价值量要低出10亿元以上,直流系统才具备经济性。对于容量400MW及以上的海上风电汇集外送,交直流输电方案对应的造价曲线交叉点对应的输送距离为60~70km左右。当输电距离超过70km,应结合实际情况论证采用柔性直流输电方案。

柔性直流与交流方案相比,单位价值量下降但盈利能力提升。以青洲五、七项目与青洲一、二项目对比测算柔直项目的价值量及盈利能力。青洲一、二项目采用交流输电技术,装机量共1GW,500kV送出缆价值17亿元,离岸距离52km,交流送出海缆单价约为1200万元/公里;青洲五、七项目采用柔性直流技术,海缆单价及敷设费用较低,单GW价值量约为12亿元,相较交流项目确实更低。但采用柔性直流技术项目盈利性更高,项目毛利率可提升约10%。

单位价值量稳中有升,预计2025年海缆市场有望达460亿元

我们预测2025年我国海缆市场空间有望达到460亿,对应2022-2025年CAGR为77.26%。

基于以下假设进行行业空间测算:

1)我们预测国内新增海风装机量将进一步提升,2022-2025年新增装机分别达4.1 /10 /15 /20GW;风电场规模化趋势下海上风电机组平均单机容量不断提高,预计2022-2025年单个海上风电场平均规模将持续扩大,有望分别达到370 /420 /500 /600MW。

2)海缆市场需求量方面,深远海化趋势下平均离岸距离增长,我们预计2022-2025年风电场平均离岸距离分别为35 /40 /45 /50km,对应送出海缆平均长度分别为78 /86 /100 /120km;规模化趋势下陈列海缆单位用量逐步减少,我们预计2022-2025年阵列海缆单位用量分别为257 /245 /230 /220 km/GW。

3)海缆电压等级结构方面,大型化趋势与深远海化趋势下海缆电压等级将提升,我们预计2022-2025年送出海缆500kV等级的渗透率将分别达到5% /15% /20% /30%,柔性直流海缆渗透率分别为1% /3% /6% /10%。预计阵列海缆中66kV的渗透率在2022-2025年将分别达到14% /50% /60% /80%。

4)海缆产品单价方面,更高压等级的电缆较目前市场主流220kV/35kV电缆产品具有更高的单位价值量,同时受行业降本趋势影响各产品单价呈稳中略降趋势。我们预计2022-2025年220kV送出海缆单价分别为400 /390 /380 /360万元/km;500kV送出海缆单价分别为1250 /1200 /1150 /1110万元/km;柔性直流海缆单价分别为700 /660 /620 /600万元/km;35kV阵列海缆单价分别为210 /200 /190 /180万元/km;66kV阵列海缆单价分别为320 /310 /300 /290万元/km。

5)综上,我们预计2022-2025年我国海缆市场空间(含敷设)有望分别达到83 /218 /323 /460亿元,对应CAGR为77.26%,单位投资量分别为20 /22 /22 /23亿元/GW。

线缆用高压高分子材料壁垒深厚,国产替代有望加速

线缆用高分子材料主要有绝缘材料和屏蔽材料,对电缆的性能起到重要作用。绝缘材料又称电介质,是指在直流电压作用下,不导电或导电极微的物质,用于将不同电位的带电导体隔离开,在电缆中使电缆导电部分与其他部分可靠隔离;电缆屏蔽层用于屏蔽导体通电产生的磁场,电缆中内外两层半导电屏蔽层使得绝缘与高压电位、地电位之间形成光滑界面,改善内部导体与外部接地导体上的表面电场分布,同时避免局部放电。

绝缘材料、屏蔽材料分别占海缆成本比例为8%/4%。根据中天科技年报,海缆直接材料成本占比达86.25%。海缆的原材料主要可分为导体材料、绝缘材料、屏蔽料、护套料、铠装钢丝(带)五大类。根据中天海缆招股书,原材料主要由铜(铜杆/电解铜)和铝组成的导体材料成本占比约70%;其中绝缘材料交联聚乙烯(XLPE)占比约8%;屏蔽料占比约4%;护套料主要由塑料护套料、合金铅锭和铝带组成,成本占比约13%。

低压电缆料基本实现国产化,高压电缆料市场主要依赖进口。根据万马股份公司公告,在绝缘材料领域,35kV及以下的中低压电缆料国产化时间长,生产企业较多,万马高分子份额居市场首位,占比达30%。国产高压绝缘料占市场比例仅15%,其中110kV等级的绝缘料目前仅万马高分子、燕山石化等少数公司具备生产能力;220kV及以上的绝缘料目前约90%的市场份额被北欧化学、陶氏化工两家海外公司垄断,目前国内只有万马高分子具备生产能力,市场份额约占10%。在电缆屏蔽料领域,110kV等级屏蔽料目前国内只有江阴海江、万马高分子、江苏双鑫等少数几家公司能够生产。在保障经济安全和产业安全的大背景下,推进电缆材料国产化成为产业趋势,随着以万马高分子为代表的企业推进研发并实现产能落地,超高压绝缘料和屏蔽料国产化率有望提升。

我们预测2025年电缆用高压高分子材料空间有望达到54亿,对应2021-2025年CAGR为18.37%。基于以下假设进行行业空间测算:1)根据中电联历年数据及行业规划,我们预计2025年110kV以上的高压输电线路长度达到205万公里,对应2021-2025年的CGAR为6.0%;2)单位用量方面,根据隆众资讯,高压电缆单位绝缘材料耗量为2吨/公里,单位屏蔽材料耗量为0.5吨/公里。3)产品价格方面,按照万马股份和晨光电缆的公告数据,2021年按照绝缘材料1.16万元/吨,屏蔽材料1.55万元/吨。其中110kV以上高压绝缘材料1.80万元/吨,屏蔽材料2.41万元/吨计算。考虑到核心原材料聚乙烯等大宗品的走势波动趋缓,我们假设后续年份绝缘材料与屏蔽材料单价保持平稳。

一线企业竞争优势深厚,二线企业业绩弹性可期

一线企业在属地资源、技术应用、历史业绩上的优势依然显著

属地资源是海缆头部企业核心优势,项目中标情况与公司产能布局区位相关性较强。海缆项目建设分为码头和固定资产两大部分,整体投资额通常在10亿以上,对当地经济拉动的影响力较大。从全国历史招标和最后中标的情况来看,中标者一般都在项目当地具备一定的属地资源。

1)码头:海缆长度通常达到几公里到上百公里,单公里重量可达40吨且运输困难,需要在码头附近采用大型收线地转盘存储,通常需要2000吨级以上的码头。而码头的建设需通过省政府审批满足规划,岸线使用权需要通过国土资源部审批,码头岸线的资源审批难度持续加大。已获审批的港口码头等生产基地逐步成为稀缺资源,先发优势显著。

2)设备:高压XLPE海缆产品结构较为复杂,通常66kV及以下海缆绝缘线芯生产需要配备进口悬链式(CCV)产线,220kV及以上高压海缆绝缘线芯生产需要配备立式(VCV)生产线,设备主要从德国、芬兰等国家进口。海缆对绝缘偏心度要求极高,随着电压等级升高,交联立塔使用成为必须。

深远海化趋势下高压海缆占比将不断提升,头部企业在技术储备及应用方面领先。海缆属于高技术要求的产品,在阻水性、机械性能、防腐蚀等各方面都比陆缆有更高要求。目前具备量产能力并实现供货的企业中东方电缆、中天科技、亨通光电属于行业绝对的第一梯队,在高压产品布局和技术研发方面拥有充分的优势,并且参与了一系列国家示范工程,获取了大量的应用层面的经验,这也是仅具备高压陆缆生产能力的企业所不拥有的。

历史业绩是业主招标的重要参考依据,头部企业优势明显。海缆虽在海风项目建设中成本仅占10%左右,但海缆故障可能导致阵列线路停机范围扩大,造成大量经济损失,因此在招标时客户高度看重投标企业的品牌与历史业绩,大部分海缆海工项目招标通常要求近3年内的历史业绩,同时需具备海缆出运码头。

高壁垒造就行业高集中度,我们测算2022年海缆行业CR3约为80%。在属地资源、技术应用、历史业绩等优势的加持下,一线企业东方电缆、中天科技、亨通光电占据市场绝对份额。以各公司披露的海洋业务年订单金额为口径统计,2019年-2022年行业CR3的市占率维持在80%以上,2022年按企业产能计算,CR3合计市占率为78%。

前期布局的扩产项目即将投产,预计一线企业2022/2023年产能合计为165/220亿元。头部企业前期扩产项目有望在2022-2023年逐步实现投产,根据各公司公告,截至2022年年底东方电缆、中天科技、亨通光电产能分别为60/60/45亿元,结合扩产项目的建设周期判断,我们预计到2023年年底三家公司产能有望分别达到75/85/60亿元。

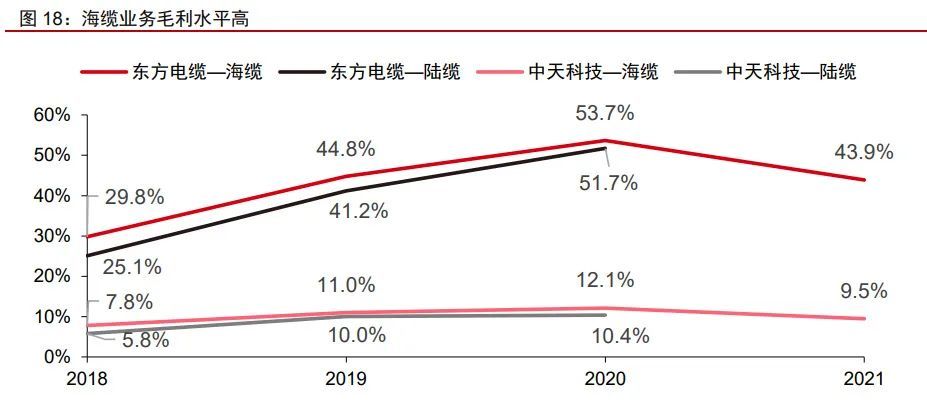

高壁垒将带来更高毛利率,高附加值产品盈利能力有望保持。2021年抢装潮退出后,行业整体盈利能力略有下行,同时随着二线企业纷纷进入,行业主流220kV/35kV产品毛利率水平相较此前出现下滑。随着风机大型化与深远海化持续推进,高压等级产品及柔性直流产品渗透率逐步提高,作为高技术壁垒的高附加值产品,毛利率仍有望保持较高水平。

二线企业产能相对充裕,订单外溢有望带来业绩弹性

二线企业产能相对充裕,预计二线企业2022/2023年产能合计为46/64亿元。受益于2021年海风抢装潮头部企业产能不足,以宝胜股份、汉缆股份、起帆电缆等为代表的具备技术储备的二线海缆企业,也已经取得了历史业绩。根据各公司公告,宝胜股份、汉缆股份、起帆电缆三家企业在2022年的产能分别为16/10/20亿元,我们预计到2023年年底三家公司产能有望分别达到24/20/20亿元,整体产能相对较为充裕。

今年将是一线企业产能饱和的一年,订单向二线企业外溢的趋势依然明确。结合我们前文梳理的海缆需求与供给情况,预计2023年海缆行业需求空间与一线企业产能基本持平,与低交付的2022年相比,行业供需格局明显好转。从交付节奏看,由于一季度项目建设的节奏往往偏慢,当前行业体现出一线企业产能并未打满的情况,但我们判断从二季度开始,行业将有望进入集中交付期,行业头部企业订单和产能饱满的情况有望再次集中体现。所以从全年维度来看,订单向二线企业外溢的逻辑依然明确,只不过项目和业绩的兑现节奏相较于一线企业偏慢。考虑到海缆相较于陆缆明显更强的盈利能力,以及当前二线企业海缆占业务整体比例较低,海缆项目的交付将为二线企业带来明显的业绩弹性。

关注“电缆宝”公众号

免费获取海量采购、招标、现货、线缆价格最新信息

采购招标 | 现货市场 | 厂商报价

秉承互联网开放包容的精神,“电缆宝”欢迎各类媒体机构转载引用我们的原创内容,费请注明"来源“电缆宝”;同时我们倡导尊重与保护知识产权,如发现本网文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等发邮件至admin@dianlanbao.com,我们将第一时间核实处理。

处理价:¥16.74/米

处理价:¥37.26/米

处理价:¥7.41/米

处理价:¥15.69/米

处理价:¥89.66/米

处理价:¥14.70/米

处理价:¥21.26/米

处理价:¥3.56/米

处理价:¥18.28/米

处理价:¥28.29/米